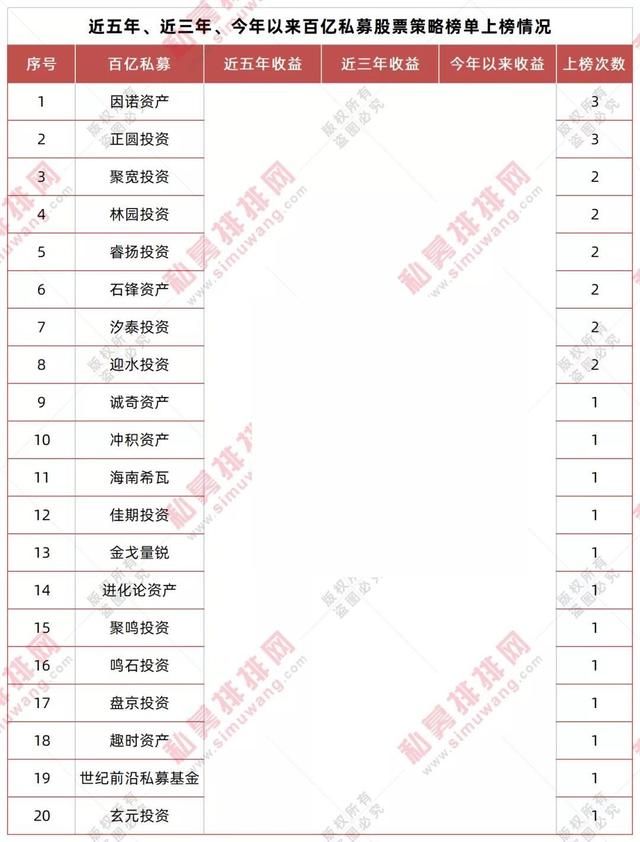

券商金股收益排名出炉!最牛组合暴赚80%,七成"荐股"正收益,13家预测"不靠谱"!最新金股来了

2022-01-02 09:46:20来源:证券时报

随着2021年度交易正式收官,券商金股组合收益也渐次出炉。

券商中国记者从每市APP上看到,超七成券商的月度金股组合在2021年取得正收益,15家券商年度收益率在20%以上,其中“最牛金股组合”2021年全年取得了80%的收益率!不过,也有13家券商的金股组合收益“趴在地上”,运行一年收益为负……

作为体现券商研究所品牌与研究能力最直观、最易量化的产品之一,券商金股组合的准确度既考验券商策略与宏观团队对大势的把握,也考验着行业分析师对个股的挖掘与择时能力。

开源金股大赚80%,收益比肩公募前十

每市APP数据显示,在有数据可查的51家券商金股组合中,超七成券商的月度金股组合在2021年取得正收益,共有15家券商金股组合年度收益率在20%以上。其中,“最牛金股组合”2021年全年取得了高达80%的收益率!

具体来看,开源证券金股组合以80.06%的收益稳居第一,这个业绩即使放在所有公募基金中也能排进前十。券商中国记者查阅天天基金网发现,截至2021年12月30日,全市场9000余只公募基金中仅8只基金收益率超80%。

信达证券金股组合则以69.29%的年内收益排名第二;川财证券、招商证券也以53%左右的收益率紧随其后;太平洋证券、浙商证券金股组合去年收益超30%。

从各券商金股组合的最大回撤来看,信达证券较好地兼顾了收益与回撤,根据每市APP统计,2021年最大回撤仅为11.56%;招商证券去年的最大回撤为13.31%,回撤也控制的较好。

(根据每市APP统计规则 ,收益按照金股发布时间满仓等权建仓或换仓计算。)

不过,也有13家券商的月度金股组合收益“趴在地上”,运行一年收益为负……

按照每市APP的统计口径,天风证券、山西证券2021年金股组合收益率为-18.85%、-18.72%,东莞证券金股组合收益率为-16.04%,方正证券、中信证券月度金股组合收益率也将近-10%,华金证券为-7%左右。

券商金股推荐能力逐年提升

2021年,上证指数、深证成指、创业板指全年分别上涨4.8%、2.67%、12.02%。从数据来看,2021年共有25家券商的月度金股组合收益跑赢了创业板指,占比近一半;34家券商金股收益跑赢了上证指数,约占三分之二。

大体来看,多数券商月度金股的荐股能力还是比较“靠谱”的。

券商中国记者获悉,在金股推荐机制方面,各研究所基本上都是先自上而下,由策略(或者宏观、金工)做大势研判,选择行业,再由行业分析师从推选的行业中精选个股。

作为体现券商研究所品牌与研究能力最直观、最容易量化的产品之一,券商金股组合的准确度既考验券商策略与宏观团队对大势的把握,也考验着行业分析师对个股的挖掘与择时能力。

细看2021年金股冠军——开源证券的组合,2021年开源证券共计推荐标的63只,重点推荐行业包括化工、煤炭石化、机械、新能源、非银金融、中小市值等领域,其中近七成标的全年收益率跑赢大盘,对组合收益贡献度最大的股票是星源材质。开源证券于2021年4月至7月连续4个月推荐星源材质,这4个月星源材质涨幅高达148%。

国金证券此前一份研报指出,券商月度金股整合了券商研究所的资源优势,反映了当前券商最看好的行业及个股的信息。

券商月度金股推票的准确度究竟如何?国金证券研究了11家券商2017年至2021年8月的月度金股样本发现:整体而言,券商金股组合在超额收益、胜率以及风险收益比方面均表现较好,获取超额收益能力呈现逐年增强趋势。

“以沪深300作为比较基准,整体而言券商金股组合在绝大多数月份均可以获得正的超额收益,且样本内券商金股组合的月胜率均值大于60%。分年份来看,2017年-2021年间,除2018年外,券商金股组合的收益率及夏普比率均持续上升。这一定程度上表明券商对金股推荐能力的逐步提升。”国金证券分析。

国金证券还发现,被多家券商重复推荐的金股相对只有一家券商推荐的金股表现无明显相对优势。同时,券商金股在电新行业中的选股能力尤为突出,月均超额收益无论是相对沪深300还是相对所处行业指数都显著优于其他行业。

2022年1月券商金股出炉

截至2021年12月31日,已有十余家券商发布2022年1月金股。

从券商推荐标的来看,金融板块受到诸多券商青睐,但各券商对于个股观点较为分散。开源证券与安信证券看好广发证券,东方证券、中信证券、兴业银行、宁波银行等金融股也被券商纳入1月金股。

白酒板块也被诸多券商推荐,比如贵州茅台被光大证券、上海证券推荐;泸州老窖获粤开证券、平安证券推荐;山西汾酒、舍得酒业也被不同券商所看好。

展望后市,招商证券认为,进入2022年1月,预期市场局部波动可能加剧,局部机会和局部风险并存的特征可能较为显著。中央经济工作会议可能成为指示1月的市场交易主线之一,个股和细分赛道α行情特征可能较为明显,在主赛道震荡调整的环境下,部分主题投资的趋势可能延续。

信达证券策略首席分析师樊继拓认为,由于现在是业绩真空期,2022年的业绩展望偏谨慎。信达证券认为估值修复将会是跨年前后最核心的选股逻辑。配置建议:(1)军工、酒店、航空等行业供需周期独立,2022年可以全年关注。(2)金融地产一般在经济下行的中后段进可攻退可守,稳增长力度未来半年会逐渐加强,可以超配半年;(3)食品饮料、家电、计算机、传媒等2021年表现较差的板块,处在季度性反弹的过程中。

粤开证券策略团队认为,在经济数据回暖叠加政策逐步落地以及业绩层面的支撑下,预计1月A股有望实现开门红,建议投资者重点关注三条主线投资机会:一是政策利好的科技成长板块投资机会,重点关注5G、集成电路、工业互联网、智慧交通等;二是消费板块有望迎来估值业绩双重驱动下的戴维斯双击行情;三是年报预喜板块投资机会。目前A股年报业绩预喜率达81.51%,共97家企业,其中医药生物、电子、化工、机械设备行业企业较多,可重点关注四季度业绩边际改善幅度较大且持续性较强的优质标的。

浙商证券认为,指数层面,1月先抑后扬,1月中后期逐步进入春季躁动窗口期。结构层面,1月整体相对均衡,关注三条配置线索:其一,关注稳增长链中的成长机会,如房地产、银行、家电、家居等优质龙头;其二,关注通胀链的困境反转机会,行业线索有农业和大众消费;其三,关注新兴产业的新风口,行业线索关注半导体、国防装备和汽车电子等。

西部证券认为,“冬季躁动”已经逐步兑现,市场正步入躁动后的“冷静期”,虽然没有系统性风险,但是进一步上行的动力在不断削弱。在当前稳增长预期逐步升温的背景下,以电网改造、5G和建材等为代表的新老基建仍有机会。站在年度视角来看,我们建议投资者持续关注以养殖业、种植业、食品加工业、纺织服装、中药、橡胶制品等为代表的具有较强价格传导能力的必需消费品,这也是2022年全年来看最具确定性的投资主线。

免责声明

免责声明

营业执照公示信息

营业执照公示信息