缺芯仍将持续 车企下半年盈利空间仍将被挤压

2021-08-16 14:34:17来源:盖世汽车

今年上半年,持续的半导体供应短缺问题严重减缓了汽车生产。根据AutoForecast Solutions的数据,截至8月9日,全球范围内因芯片短缺导致的汽车产量损失已达585.3万辆。然而,尽管大环境不利,车企第二季度/上半年财务业绩却是异常强劲。

盖世汽车整理了21家国际主流车企二季度/上半年的财报,在公布二季度业绩的车企中,所有车企的营收同比均出现了两位数及以上的增幅,除福特(去年同期受益于对自动驾驶公司Argo AI的35亿美元投资)外,所有车企的净利润也都实现大幅增长。在公布上半年业绩的车企中,所有车企的营收和净利较去年同期均大幅改善。

回望上半年,车企在缺芯背景下如何保持利润增长?

总体上来讲,车企上半年优异业绩的背后有一重要原因:去年同期,车企受疫情大流行影响较为严重,业绩基数较低。今年汽车行业虽从一定程度上摆脱了疫情的影响,但缺芯却成了另一客观影响因素。那么,在全球半导体短缺持续扰乱汽车生产的情况下,国际主流车企们是如何在危机中保持稳定盈利水平的?

在应对缺芯方面,特斯拉团队展示了无与伦比的快速反应,该公司的电气和固件工程团队花了数周时间更换替代芯片并重写固件,努力设计、开发和验证19种新型控制器,最大程度上避免了缺芯停产,确保了二季度创纪录的交付量。另外,特斯拉还针对一些车型做出了设计调整,主要是为了应对成本上涨。产销量的增长和成本的降低帮助这家电动汽车制造商实现了有史以来最高的季度净利润,达到11亿美元。

与特斯拉的“挽救型”措施不同,丰田汽车比其他竞争对手更好地抵御了芯片短缺的冲击,从而实现创纪录的二季度营业利润,主要得益于它的“预防性”措施。据悉,在经历2011年福岛地震导致的供应中断以后,丰田汽车便制定了一项业务连续性计划,该计划要求供应商根据从下订单到发货的时间储备两到六个月的芯片。正因为丰田一直在囤积半导体,因此相对其他车企受到的影响较小。再加上销量的反弹,以及有利的汇率波动的提振,丰田汽车上半年实现1425.6亿美元的营收,仅次于大众集团。

不过,大部分车企都没有特斯拉和丰田那么“幸运”。在能维持运转的生产线数量有限的背景下,它们只能选择优先生产利润最丰厚的车型。也因此,部分车企凭借高端品牌的强劲利润率保持了盈利水平,大众集团便是典型。大众集团上半年营收位列第一,达1540亿美元,同比增长34.9%,甚至超过2019年同期(疫情前水平),营业利润也创下历史同期新高。大众业绩强劲增长的部分原因是市场对高利润的保时捷和奥迪品牌豪华车的需求旺盛。上半年,保时捷和奥迪品牌的销量均创新高,营业利润率分别高达17.6%和10.7%。

宝马集团销售额和盈利等也是稳步增长,这要得益于消费者对集团高端车型的需求持续旺盛,以及良好的定价。另外,宝马与供应商基础的关系较为密切,这也使其受缺芯的影响相对较小。现代汽车也受益于旗下豪华品牌捷尼塞思,该品牌车型的强劲市场需求推动了公司销量的增长,而随着全球疫情大流行的持续复苏刺激了汽车需求,再加上公司购车激励措施的减少,这些都帮助提高了该公司收入和盈利能力。

相比上述车企,福特汽车二季度因缺芯损失惨重,减少了大约70万辆的汽车产量。由于福特北美工厂因缺芯停产了一段时间,福特二季度在北美的市场份额下降了近三分之一,该地区利润也仅达1.94亿美元。不过总的来看,福特汽车二季度仍然实现了5.61亿美元的净利润,该公司将此归功于好于预期的消费者需求以及其最新产品的强劲定价。为应对芯片短缺,福特已经绕开了其传统的零部件供应商,直接与芯片制造商和工厂洽谈供应合同。同时,福特还在双重采购更多的零部件,并增加重要零部件的库存,甚至重新设计车型以适应半导体公司的需求。

通用汽车的二季度业绩表现要大大优于其竞争对手福特汽车,其中在北美地区表现尤其优异,调整后息税前利润达29亿美元。得益于在美国全尺寸皮卡市场份额提升以及其金融业务(税前利润:16亿美元)持续走强,通用二季度实现28.4亿美元的净利润。当然,通用也受到了缺芯的影响,该公司还因此“凡尔赛”地总结道:如果没有芯片短缺,业绩本可以更好。

与其他车企不同的是,缺芯给三菱汽车带来的不仅是停产减产,还有一定的“好处”。由于芯片短缺,三菱汽车的全球库存从2020年3月的49万辆降至今年6月的29万辆,而库存减少的一个好处是,它使三菱汽车能够控制激励措施和广告成本。另外,三菱汽车的业绩表现一定程度上还得益于该公司通过削减成本恢复盈利能力的结构性改革。该公司曾希望在两年内将总固定成本降低20%,但仅用了一年就实现了这一目标,在美国等地区加强数字营销等措施帮助三菱控制了成本。总的来说,结构性改革使三菱的季度营业利润增加了107亿日元(合9680万美元)。

展望下半年,缺芯和原材料价格上涨仍是两大拦路虎

一:缺芯仍将持续,车企下半年盈利空间仍将被挤压

此前许多业内人士相信,随着新冠疫情逐渐缓解,供应链恢复运营,芯片危机正在缓慢消退,车企上半年打的漂亮的“一仗”或是最好的证明。但是,不要被繁荣的“表象”欺骗了!随着新一波疫情的席卷,包括新冠肺炎变种病毒德尔塔毒株的扩散,汽车行业面临进一步停产减产的风险。

8月11日外媒报道称,由于马来西亚一家微芯片供应商工厂爆发新冠肺炎疫情,日产汽车暂时关闭了其位于田纳西州士麦那的大型组装工厂的生产线,为期数周。值得注意的是,这次车企停产并不是单纯因为芯片供应不上,而是新一波疫情带来的连锁效应,这凸显出,我们尚不能对疫情掉以轻心,汽车行业面临着新的隐忧。正如日产首席执行官内田诚所称,“鉴于当前的情况,我们还不能感到乐观。我认为缺芯依然是一个需要每日监控的事件,因为谁也不知道未来几个月会发生什么。”

感受到缺芯带来的持续威胁的并不只是日产汽车。在上半年的财务业绩报告中,多家车企都表达了对芯片短缺将持续下去的担忧,并据此调整了下半年的销量及盈利预期。

从上表可以看出,绝大多数车企对缺芯都“难言乐观”。而这并非空穴来风,海纳国际集团的研究表明,7月份,芯片的交货周期(从订购半导体到交货的时间差)环比6月增加了8天多,现已达到20.2周,这是该公司自2017年开始跟踪相关数据以来最长的交货周期。该报告还称,7月份微控制器(用于控制汽车、工业设备、家用电器功能的逻辑芯片)的短缺急剧恶化,当前该种芯片的交货期已从以往的6至9周延长至26.5周。

好在,车企大都已经做好了下半年日子不好过、要跟缺芯打“持久战”的准备。当前,汽车行业正在研究降低供应链风险的长期解决方案,如与半导体制造商进一步合作等。

二:原材料成本上升不容小觑

一直以来,芯片短缺问题受到了最大的关注,但这并不是汽车行业面临的唯一挑战。许多汽车制造商在努力满足订单的同时,还面临锂、铜等其他关键原材料的价格上涨。

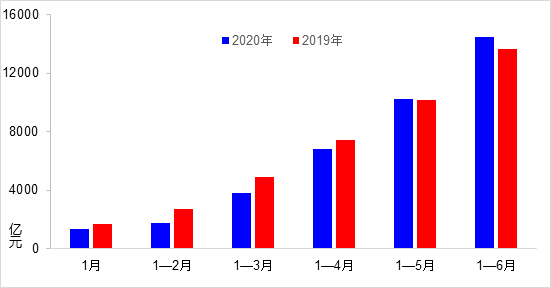

由于电动汽车的普及程度不断提升,电池材料的价格涨幅非常大。在中国,碳酸锂的价格达到了每吨8.8万元人民币,是一年前的两倍有余。而在欧洲,钴的价格上涨了大约80%。广泛用在线束和电机中的铜的价格上涨了一半,与燃油车相比,电动汽车需要的铜是前者的两到三倍。

除了电动汽车原材料之外,燃油车的原材料价格也在上涨。用于在催化转化器中净化尾气的铑,当前的价格达到了5年前的30倍。此外,由于铁矿石价格上涨,汽车用钢材的价格也在提升。咨询公司AlixPartners的数据显示,今年5月份,美国制造的汽油车的平均材料成本达到了3,600美元,是去年同期的两倍。

这些原材料价格的上涨,削弱了车企的收益。高盛日本公司(Goldman Sachs Japan)估计,对于以丰田为代表的日本六大车企来说,原材料成本上涨对本财年(截至2022年3月31日)运营利润的影响将高达1万亿日元(约90亿美元),这相当于这些企业总预期利润的30%左右。其中,丰田预计,其营业利润将因此减少4,400亿日元,相当于预期利润的18%。本田预计将受到2,500亿日元的影响,相当于其预期营业利润的38%。日产、斯巴鲁、马自达和三菱面临的影响在374亿日元至1,000亿日元不等。

除了日本车企之外,欧美汽车制造商同样感受到了压力。通用预计,由于原材料价格上涨,其年度成本将增加数十亿美元。Stellantis首席财务官Richard Palmer预计,原材料价格上涨给下半年带来的影响将大于上半年。

中国和欧洲等地更严格的汽车排放标准,也推高了对原材料的投入需求。而随着车企电气化转型的加快,2030年全球电动汽车市场规模预计将达到2,300万辆,是2020年的10倍。分析人士表示,这种增长速度可能会导致锂和其他电池材料的价格居高不下。

在这种压力面前,企业在研发和供应链方面将会受到双重考验。部分企业已经采取了行动,日产和特斯拉等正在开发不需要钴的电池;丰田和大众也纷纷采取行动锁定锂材料的供应;松下加入了由美国石油企业Schlumberger牵头的一个项目,寻求从地下盐水中提取锂。但在短期内这些措施不会带来太大改观,预计原材料成本上升趋势在中期内将会持续下去,本田首席财务官Kohei Takeuchi就直言:“原材料价格上涨不会是暂时的现象。”(占亚娥)

免责声明

免责声明

营业执照公示信息

营业执照公示信息