量化“栽了”?5倍杠杆做投资,1月重挫40%,自购是“自救”吗?

2022-02-17 13:27:04来源:证券之星

量化就是指运用数学或者统计模型来模拟金融市场的未来走向,从而预估金融产品的潜在收益。简单来说,就是设置一个固定的条件区间,符合这个区间的股票就买入,不符合的就剔除。

由于这种“永远保持理性”的量化条件,量化基金不会受到“情绪”的影响,但是,一旦外部环境发生重大变化,可能会导致原有的策略模型失效,进而影响到基金收益。

正因如此,量化基金一直是市场上最受争议的投资方式,甚至还经常被当成“背锅侠”。但这一次,量化基金也“栽了”。

九坤投资产品回撤近40%

据上海 证券报报道,百亿级量化私募九坤投资海外关联公司所管理的美元基金Ubiquant Asia Pacific Quantitative Hedge Fund(以下简称“美元基金”)1月总体回撤超7%,叠加5倍左右的杠杆,因此1月净值跌幅为39.13%。

对此,九坤投资表示,1月份的大幅下跌主要来自阿尔法回撤和市值敞口暴露,今年以来A股波动加剧,市场环境剧烈变化,多个行业板块出现巨大反转,市场成交显著缩量,不管是主观投资还是量化投资,整体业绩都不尽如人意。

大跌原因找到了?

由于A股市场2022年的大幅回撤,每每收盘后,机构都会下场紧急解读为何大跌,因此盘后新闻经常是清一色的“大跌原因找到了”。A股股民也由此编了一副“开盘前,万亿利好已就位;收盘后,大跌原因找到了”的对联。

对于1月份的大幅回撤,九坤投资也给出了大跌原因——阿尔法回撤和市值敞口暴露。

首先,想明白阿尔法回撤,就要知道“贝塔”和“阿尔法”两个系数。

贝塔系数是一种评估证券系统性风险的工具,用以度量一种证券或一个投资证券组合相对总体市场的波动性。比1大,说明组合比大盘波动大;比1小,说明比大盘波动小;等于=1,就是和大盘共进退。

阿尔法系数则有一个计算公式,阿尔法系数=投资的实际回报率-市场无风险利率-贝塔系数*市场回报。一句话,实际回报和平均预期风险回报的差额即阿尔法系数。

如果阿尔法大于0,则说明这个组合被低估了,有望获得超出市场平均值的收益;阿尔法小于0,则说明买这个组合被高估了,买它的收益最后可能还不如银行定期存款。

但问题是,如果股市跌得一塌糊涂,阿尔法即使很高,收益率也是负的。不过并不代表这只基金不好,阿尔法越高,这个组合相对于银行存款来说就越适合投资,只是目前被行情限制了。

因此,九坤投资的“阿尔法回撤”,就是在说大盘行情不好,不是标的选得不好和操作问题,有点“此天之亡我也”的意思。

其次,市值敞口暴露。

所谓“敞口”,是指在金融活动中存在金融风险的部位以及受金融风险影响的程度,比如你用1万元买了一只基金,它有波动风险,那你就面临着1万元该基金的风险敞口。

“市值敞口”有点类似仓位,是指股票多头端市值与股票衍生品空头端市值的差值,严格意义上的市场中性产品应该是没有多空市值敞口暴露的,敞口为0。

但是近年来研究表明,适当的多头敞口能通过降低对冲成本、提高资金使用效率达到提升市场中性产品表现的目的。因此,就出现了一些正敞口设计的量化市场中性产品。比如做多100万元时,只做空60万元的衍生品,这样就暴露了40万元的市值敞口;如果是纯多头,市值敞口就是100%。

设置正向敞口,是一种自信的表现,在预期市场没有极端暴跌的行情下,放敞口是具有性价比的投资决策,敞口比例越高,产品获得收益时会越丰厚。

但这也会使得产品在短期暴跌的行情中承受较大的回撤。行情好,就是“四两拨千斤”、“单车变摩托”;行情差,就变成了“梭哈之后翻了车”。

因此,九坤投资的“市值敞口暴露”就是设置了正向敞口,无奈遇到了大盘暴跌。目前,九坤投资也已经将产品市值敞口调整至0,对冲市场风险。在基金后续运作中,公司也表示将保持对风险因子暴露的更严格的管控。

不过阿尔法回撤和市值敞口的问题并不是太严重,本来,九坤投资的美元基金回撤也不算太大,在7.83%,但偏偏又加了5倍的杠杆,这才使得净值回撤直接飙到了40%。对此,九坤投资表示,杠杆是该美元基金的特点,也是盈亏同源的必然因果。

可以理解的是,该产品回撤已近40%,此时若是贸然降杠杆,后续净值修复的过程也会缓慢而艰辛。

开局不易,私募出手“自救”

大跌之时,自购,是常见的一种彰显自信、稳定投资者情绪的方法。如中欧基金、易方达等顶级公募基金都在此前大手笔自购。

基于对策略组合的长期信心,九坤投资也表示,已于2月4日以自有资金3000万美元(约1.9亿元人民币)申购该美元基金。

事实上,私募机构2022年开年表现都比较差。据朝阳永续基金研究平台数据,纳入统计的3579家国内股票私募机构,今年以来旗下私募产品业绩表现,有3240家收益率为负数,占比高达90.53%,平均亏损超过了7%。

百亿量化私募里面,宁波金戈量锐资产、北京聚宽投资等今年以来旗下产品平均亏损超过10%;海南进化论私募基金、上海鸣石投资、宁波幻方量化投资等,今年以来亏损也都达到了9%左右。

此外,还有赫富投资、但斌的东方港湾等多家私募产品触及传统预警、止损线。

2022年开局不易,多家私募也是积极“自救”,纷纷大手笔自购提振士气,与投资者共担风险。

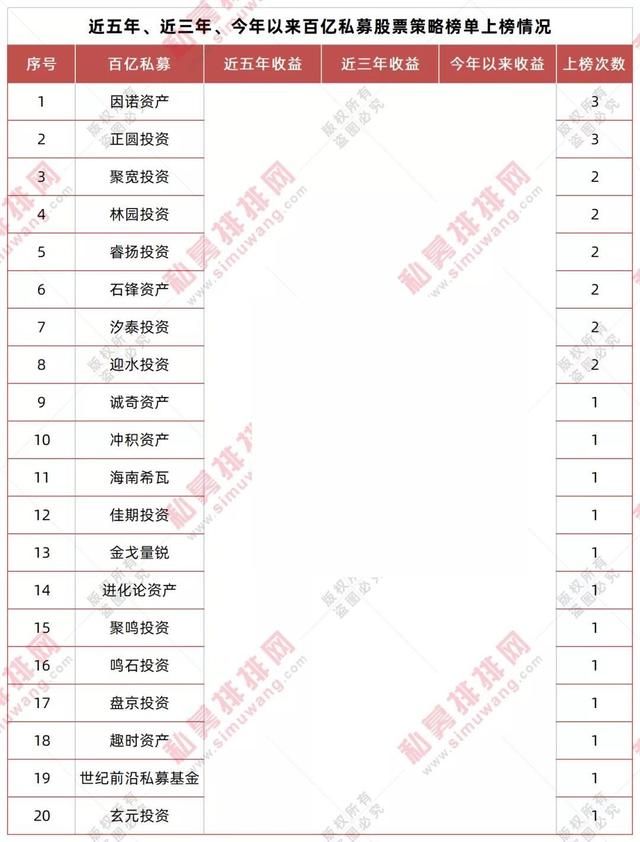

据私募排排网不完全统计,最近有多家百亿规模的私募基金发布自购公告,包括汉和资本、景林资产、九坤投资、幻方量化、赫富投资、永安国富、灵均投资、林园投资等私募均宣布自购,拟自购金额合计10.25亿元。

虽然量化产品短期出现大面积回撤,但量化私募纷纷表示,这不等同于策略失效,并不会根据短期行情大幅调整策略。

千象资产直言,大幅回撤并不意味着量化策略出现了大面积失效。在其看来,任何策略都有周期性,评判策略失效并不能只看某一小段时间。其指出,近期超额回撤较大的管理人往往也是今年以来超额收益较高的管理人,即使出现了回撤之后大部分管理人年初至今超额收益仍较为明显。

但不得不提的是,在全民理财的时代,市场过热时,量化私募也需要及时向投资人进行充分的风险提示,尽量避免投资人出现高收益预期、低风险承受力的情况。

标签:

免责声明

免责声明

营业执照公示信息

营业执照公示信息