IPO热潮汹涌来袭 宏观经济复苏为汽车业IPO提供沃土

2021-08-11 15:55:59来源:中国汽车报网

编前:2020年,“蔚小理”新势力三巨头在美股聚首。随后,吉利、东风先后在A股递交招股说明书。2020年年底,恒大汽车、威马汽车在科创板进行上市辅导的消息不胫而走。今年,美股遇挫,但这没有浇灭国内汽车企业及零部件企业IPO的热情。7月,小鹏汽车港股上市。8月,理想汽车也将与小鹏汽车在港股“会师”。为何汽车企业如此热衷IPO?仅仅只是为了融资吗?频繁地国内国外上市,对企业真的好吗?上市热的掀起,对行业又将产生怎样的影响?自本期起,本报将开设“追问车企IPO热”系列报道,对以上问题进行探讨,对汽车产业在资本市场的动向进行跟踪报道。

据港交所文件显示,理想汽车将于8月12日(星期四)上午九时整(香港时间)开始在联交所买卖;将通过香港IPO发行1亿股股票,最高发行价为每股150港元。

就在不久前,小鹏汽车在火热的7月先理想汽车一步在港交所敲钟。

去年以来,汽车产业链上的企业都处于IPO(首次公开招股)“上头”的状态之中。不仅仅是整车企业,各大汽车零部件企业IPO热情同样高涨。没有上市的企业争先恐后在全球资本市场谋求上市机会,已经在海外和香港上市的企业,又开始回归A股。究竟是什么打造了汽车产业全民IPO的盛况呢?

IPO热潮汹涌来袭

毕马威发布的相关报告显示,2021年上半年,全球IPO市场处于活跃状态,IPO数量达到1047家,上市宗数同比大幅增长134%,募集资金总额高达2100亿美元(约合人民币1.36万亿元),较去年同期增长196%。其中,香港IPO市场的集资总额创下历史新高,高达260亿美元(约合人民币1.68千亿元)。

聚焦到汽车行业,新能源汽车产业的快速发展正推动着产业链上下游企业顺势而为,纷纷冲击IPO。

作为当之无愧的优质赛道,新能源汽车产业链上下游企业均加入到IPO热潮之中。相关数据显示,今年上半年,共有52家汽车产业链相关企业冲击A股IPO,拟募资总额超600亿元,其中不乏车用芯片、电控企业以及传统汽车零部件供应商的身影。据了解,目前已有26家企业在上半年顺利上市,除去目前已中止IPO的吉利汽车和大运汽车2家企业,仍有24家在排队之中。

以目前较为火爆的锂电池产业为例,在电动汽车、储能等行业快速发展的情况下,锂电池销量出现井喷式增长,相关企业正在不断壮大。据悉,截至7月14日,共有27家企业申请IPO,在A股掀起了一股上市潮。这27家锂电池产业链企业选择上市板块以科创板和创业板为主,形成了扎堆冲刺科创板和创业板的现象。

宏观经济复苏为汽车业IPO提供沃土

“如今汽车产业的IPO热潮兴起,与宏观经济环境不无关系。”全联车商投资管理(北京)有限公司总裁曹鹤在接受《中国汽车报》记者采访时说到。

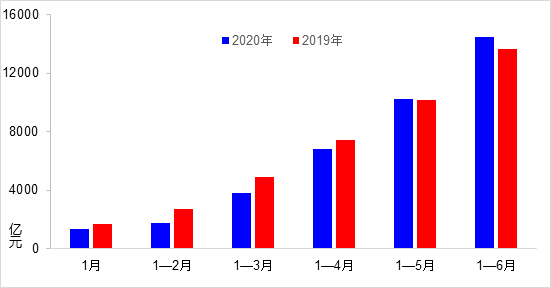

不断向好的经济形势为汽车产业IPO提供了稳定的外部环境。在7月16日国新办举行的上半年工业和信息化发展情况发布会上,工业和信息化部相关负责人表示,上半年我国经济运行呈现稳中加固、稳中提质、稳中向好的特点。综合国内外经济形势来看,受宏观经济持续复苏、国家明确稳定增加汽车等大宗消费政策和实现碳达峰、碳中和战略目标等影响,2021年我国汽车产业将保持稳中向好的发展态势,其中新能源汽车产销量预计达到200万辆左右。

曹鹤强调,追问产生汽车产业“全民”IPO局面的原因,最终还要落脚到资本市场的IPO结构之中。自2019年科创板开板以来,两年时间里,科创板汇聚了新能源汽车、节能环保、生物医药等新兴行业公司。由于在上市要求颇为宽松,科创板又实施注册制,在一定程度上降低了企业上市的门槛,并提升了上市效率,为更多整车企业及汽车零部件企业提供了机会。

据了解,孚能科技、亿华通等电动汽车产业链上游公司均成功登陆科创板。整车企业方面,威马汽车、恒大汽车、哪吒汽车等车企此前也公布了登陆科创板的规划。日前,零跑汽车宣布完成Pre-IPO轮融资,融资金额超45亿元,其中杭州市政府投资30亿元参与本轮融资。

值得注意的是,随着科创板IPO审查的日趋严格,包括整车企业在内的所有有意科创板上市的企业都需满足更高要求。曹鹤认为,在目前科创板整车企业第一股还未诞生的情况下,与已经拿到批文的吉利和东风相比,威马汽车反倒更具希望。从当前的估值和营业收入情况上看,威马已经满足了科创板上市条件,不过由于上市节奏变缓,威马在今年下半年上市比较悬。

除却整车企业,目前汽车零部件企业,尤其是新能源汽车零部件企业IPO热情同样高涨。国泰君安汽车行业分析师石金漫表示,这主要与上半年存在的产业链中上游供应不足有关。根据相关调查,六氟磷酸锂、隔膜等零部件都处于比较严重的缺货状态。供需不匹配带动了零部件企业通过IPO融资扩大自身产能。法拉电子、中熔电器等此前从事其他业务的公司,则是看到了新能源汽车零部件领域的巨大市场空间,纷纷选择IPO、定向增发等方式切入新能源汽车领域。

两大诉求:融资与回馈

财经作家吴晓波曾提出,中国经济的一大趋势是从产业资本逐渐过渡到产融资本,即产业资本与金融资本相互渗透、相互结合,资金来源也将变得更加多元化。在如今如火如荼的新能源汽车赛道上,多数企业更擅长用融资的手段获取资金。

石金漫认为,尽管造车新势力的发展势头迅猛,但仍处于起步阶段,规模优势还未能显现,无论是为了扩大产能、研发技术还是招募人才,都需要大量的资金支持,IPO成为了融资的主要途径。以“蔚小理”为例,这三家处于新势力头部梯队的企业赴美IPO还不到一年,小鹏汽车便抢先赴港上市。略显着急的步伐背后,是拓宽融资渠道的迫切需求。造车所需投入甚大,对于尚未实现收支平衡的新势力而言,若想在日益激烈的新能源汽车市场站稳脚跟,需要更多的资金,IPO为其后续融资增加了更多可能性。

“如今的新能源汽车领域,特别是靠融资起家的造车新势力,肯定都要奔向资本市场,否则前期投资者根本无法高位变现。”曹鹤如是说。因此,通过IPO保证前期投资者顺利赚钱退出,成为汽车企业掀起IPO热潮的诉求之一。

无论是风投公司还是政府,在对新势力和新兴的汽车科技企业的投资协议中,IPO都是非常重要的一个合作条件。作为蔚来汽车投资方之一的国开国际,在2017年报中便提到,该公司附属公司以2500万美元(约合人民币1.62亿元)认购了蔚来汽车4670362股优先股,若蔚来汽车未能于2021年12月31日前完成首次公开发售,国开国际可选择按年回报率8%购回可换股优先股。合肥投资蔚来的一场“豪赌”,在资本市场获益颇丰,更是让其他政府跟风效仿。杭州政府投资零跑汽车30亿元Pre-IPO轮融资,或许也正有此意。据了解,零跑汽车或将于今年下半年提交IPO申请,预计在2021年底或2022年初在科创板上市。

IPO并非一劳永逸,反而是暗藏风险。尽管IPO能够起到广告效应,打开企业知名度,但这同样意味着将企业置于公众视野之下。不利信息迅速传播等风险,可能会对企业产生较严重的负面影响。归根结底,产品和服务才是企业立足的根本。在新能源汽车赛道竞争日益激烈的当下,拿出颇具竞争力的产品、提供用户满意的服务,才是企业站稳脚跟的关键所在。(张奕雯)

免责声明

免责声明

营业执照公示信息

营业执照公示信息