仁东控股为18家券商两融标的,30亿融资盘或无法卖出

2020-12-15 09:44:56来源:第一财经

连续14个跌停板、30亿融资盘或无法卖出,仁东控股(002647.SZ)暴跌,余波已经蔓延到券商。

本周一(12月14日),有消息称仁东控股连续跌停,部分券商已启动两融大排查。

第一财经记者从部分券商营业部了解到,针对仁东控股及部分高位个股,目前部分券商已对客户进行风险警示。部分券商表示,暂未收到关于两融业务摸排或调整的通知。

“目前我们没接到通知,杠杆率还是正常的。”一家中型券商北京某营业部副总经理告诉记者。有券商经纪业务副总裁对记者表示,仁东控股暴跌,或对部分与此有密切业务往来的券商造成影响。

第一财经记者梳理发现,去年10月至今,中信证券、华泰证券、华林证券、新时代证券等18家券商及证金公司,将仁东控股纳入两融标的。其中,国融证券给出的融资保证金比例为45%。中信证券、华泰证券分别于今年11月底、12月初将其调入两融标的。

一石激起千层浪?除仁东控股之外,大连圣亚(600593.SH)、朗博科技(603655.SH)、金力泰(300225.SZ)等个股近期大幅杀跌。市场担忧情绪渐浓。

影响或集中在部分券商

自11月25日出现闪崩跌停以来,仁东控股“跌跌不休”——截至12月14日收盘,仁东控股报收13.76元/股,连续14个交易日跌停,市值蒸发逾270亿元。

12月9日盘后,深交所公告暂停“仁东控股”作为标的股票的融资买入。不过,现有30亿融资盘仍令市场难以消化。

Wind数据显示,截至12月11日,仁东控股融资买入余额高达30.40亿元,占流通总市值比例已经达到35.08%。

自去年8月被纳入融资融券标的之后,仁东控股的融资盘规模迅速扩大。去年年底,公司融资买入余额规模约3.7亿元,今年3月初,突破6亿元关口,至4月底,扩大至10亿元规模,此后一路攀升,今年11月初,规模已达到34亿元。

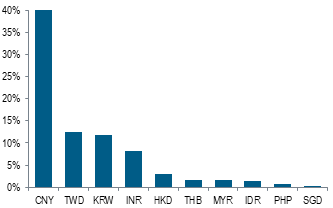

仁东控股的两融,涉及证金公司和18家券商。Wind数据显示,除国融证券45%外,其余18家公司的融资保证金比例均为100%。融券保证金比例差异较大,招商证券、南京证券分别为110%、100%,华泰证券、中信证券、华宝证券等比例在50%~75%,国融证券为45%。

而伴随仁东控股连续跌停,个股流动性丧失,融资买入抛压无法宣泄,强平命运不可避免?

“融资融券的损失如果不强平,也是账面的盈亏。”有业内人士表示,融资融券业务设置了警戒线和平仓线,如果发生保证金余额不足以覆盖亏损的情况,券商将启动追保程序。

“两融这块我们还没有明显变化,仁东(两融)主要集中在部分券商,对集中的券商影响应该很大。”上述中型券商经纪业务副总裁表示。

部分高位股出现连锁反应

某中型上市券商营业部总经理告诉记者,从券商目前的内控机制来看,预计仁东暴跌的影响不会太大。“如果有影响,也是在小的局部。”

记者同时了解到,目前,两融业务对客户的持仓有集中度的规定,一般针对高比例持有某一只股票会有严格要求。从券商风控角度,市盈率过高、波动过大,或者亏损的股票会被及时调出融资目录。

市场另一重担心在于,随着仁东控股连续跌停,关联个股是否将形成连锁反应,进入下跌通道?

近期,部分高位题材股频频闪崩。据不完全梳理,金力泰、昊志机电、分众传媒等多只股票均出现闪崩。大连圣亚在7个跌停之后,14日微涨1.91%。

高位股闪崩,甚至出现连续跌停,将令大量融资盘无法卖出。是否会成为券商坏账?并进一步影响券商盈利?

“部分高位股在上涨的时候,除了配资之外,两融也起到了作用。如果哪家(券商)金额比较大的话,还是有影响的。”上述券商副总裁表示。

免责声明

免责声明